大きな費用が必要になる家づくり。ほとんどの人が利用する住宅ローンは種類が豊富で今はまだ低金利のチャンス。

だからこそどんな選択をするかが大切に。まずはどんなローンがあるのか、種類や返済方法などから比べてみましょう。

自己資金

頭金を含め諸費用など、建築費用の30%は必要!

マイホーム購入には「自己資金」と「住宅ローン」を組み合わせて用意するのが一般的です。まず、最初にまとまったお金が必要となるのが頭金。これは自己資金として貯めておかなければなりません。

一方、民間住宅ローンでは建築費の80%までを借入限度としています。では、残る20%が頭金ということになりますが、これはあくまで目安の試算。実際に自己資金20%では足らないのです。家づくりには、頭金のほか、税金や諸手続きの費用など目に見えない費用が結構かかります。そのため自己資金は建築費の30%を目安に用意しましょう。

住宅資金と別に半年分の生活費を貯蓄しておきたいもの

自己資金が多いほど住宅ローンの返済は楽になりますが、かといって貯蓄を全部つぎ込んでしまうのは、おすすめできません。いつ何が起こるのかわからないのが人生ですから、少なくとも半年ぐらいは暮らせるだけの備えをしておくことが大切です。

たとえば、勤務先が倒産したり、身内に病人が出る、など緊急の事が起きたときに、貯蓄がゼロでは先々不安になります。半年でも蓄えがあれば不時の出費もまかなえます。

住宅購入のための預貯金や融資の際に優遇措置が受けられる貯蓄商品などを賢く選んで、無理なく自己資金を貯めましょう。

自己資金30%を実現させる方法

財形住宅貯蓄

財形住宅貯蓄とは、住宅の購入や増改築を目的に積み立てる貯蓄のこと。対象は一般のサラリーマン。給与天引きなので、貯めやすいのが特徴。また、住宅取得に使うなら、元利合計で550万円まで利子などが非課税になるのも大きな特徴。財形制度のある会社に勤めている55歳未満の方なら誰でも利用できます。

自動振替定期

勤務先に「財形住宅貯蓄」の制度がない人には、銀行の「自動振替定期」がおすすめ。毎月1回、定額を普通預金から定期預金に自動で振り替えてくれるシステムです。ただし、残金がないとその月の振替はできません。不安な人は、振り込み日の設定を行いましょう。振替日を給与の振り込み日と同日に設定しておけば安心です。

ネット銀行

最近はセキュリティが強化され、急速に口座数が増えているネット銀行。住宅購入を目的とする積み立てではありませんが、他に比べて預金の金利がやや高めなので、賢く使えば利用価値大です。ネット銀行は24時間利用でき、振り込み、引き出しの手数料が無料というのも大きなメリット。ネット銀行ならではのサービスです。

親からの援助

親からの援助は、年間110万円までは贈与税がかからないという制度に加え、20歳以上の子どもへの贈与3,500万円までは贈与の段階では課税されないという制度があります。親の死亡にともない、相続財産のなかに贈与された財産も加えて計算されることになりますが、住宅資金援助の方法として上手に利用したい制度です。

借入先

住宅ローンは公的・準公的・民間の3つ

住宅ローンは公的融資、準公的融資、民間融資の3つに分けられます。公的融資には「財形住宅融資」と「自治体融資」があり、準公的融資には住宅金融支援機構と民間とが提携する「フラット35」があります。それぞれの融資には利用条件や制限があるので、しっかり確認しましょう。

一方、民間融資には、銀行、保険会社、ノンバンクなどがあり、制限が少なく誰でもが利用しやすくなっています。最近では民間融資がさまざまな特徴を打ち出して訴求力を高めているため、全体的に見ても民間融資への比重が大きくなっているようです。たくさん選択肢がありますが、まどわされることなく、じっくり検討しましょう。

-

民間融資

- 銀行

- 年齢・収入をクリアすれば融資を受けられますが、各銀行によって対応に差があります。商品も多様化しているので情報収集の手をゆるめないことが大切です。

- 生命保険会社

- 銀行などとほぼ同額の収入・年齢条件。提携ローンを利用するケースが中心で、一定の保険契約者には金利優遇があります。

- ノンバンク

- インターネットでの受け付けで店舗運営のコストを削減し、低利のローンや保証料、手数料の優遇を実現しています。

-

準公的融資

- フラット35

- 35年の長期にわたって金利が変わらないので、返済プランが立てやすくなります。一般の住宅ローンで必要な保証料は無料。保証人も不要。繰上げ返済の手数料も無料です。ただし、取り扱う金融機関によってローンの内容が変わってくるので、他の金融機関と比較検討することが必要です。

-

公的融資

- 財形融資

- 財形貯蓄を1年以上続け、残高が50万円以上あること。勤務先から住宅手当、利子補給、社内融資などの援助が受けられることなどの条件があります。

- 自治体融資

- その自治体に一定期間以上居住または勤務している人が対象です。収入金額が一定額であることなどの条件があります。

金利

固定派?変動派?無難派は固定金利型がおすすめ

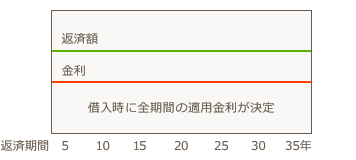

金利のタイプは「長期固定金利型」「変動金利型」「固定金利選択型」の3パターン。「長期固定金利型」は借り入れ時の金利が返済終了時まで続くもので、変動型より金利水準がやや高めですが、将来の返済プランがたてやすいメリットがあります。

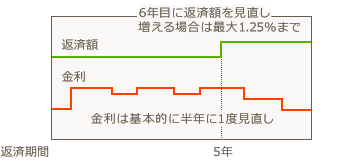

「変動金利型」は金融情勢の変動にあわせて金利が変わるもので、半年ごとに金利の見直し、5年後ごとに返済額の見直しを行います。

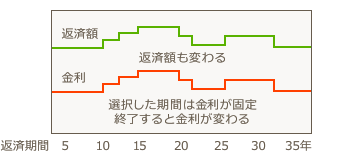

そして「固定金利選択型」は3年、5年、10年と一定期間金利が過ぎると、そのまま固定にするか変動にするか選択することができます。

返済額は金利によって大きく違ってきます。しかし、金利の変動も予測することができません。そういった意味では金利の変動に不安を感じる変動金利型より、固定金利型を基本に考えた方が安心できそうです。

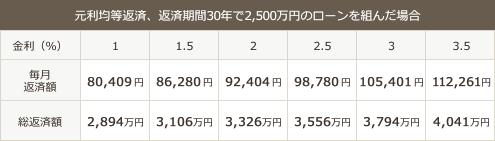

少しの金利の差でも、何百万円の差に

金利の利率は商品によってまちまち。たった1%の金利差でも完済する頃には何百万円もの差になってしまいます。例えば元利均等返済、返済期間30年で2,500万円のローンを組んだ場合、金利1%なら毎月返済額は80,409円、総返済額は2,894万円。それが金利3%になると毎月返済額は105,401円、総返済額は3,794万円になり、その返済負担の差が900万円にも!

返済は長期にわたるものなので、景気の浮き沈みでその状況は大きく変わることが考えられます。将来的なリスクを避けたいなら、長期の固定金利が安心です。

金利の違いと返済負担の差

金利のタイプは3パターン

長期固定金利型

変動金利型

固定金利選択型

返済方法

返済方法は2つ。自分に合った方をセレクト

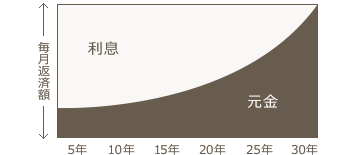

ローン返済の方法は2つ。ひとつは「元利均等返済」、もうひとつは「元金均等返済」です。利率が変わらない限り、返済額が一定な「元利均等返済」の方が一般的ですが、総返済額を抑えたいという人には、「元金均等返済」が向いています。どちらが有利なのかは収入の違いやプランの立て方で変わってきます。自分に合ったものを選びましょう。

年間返済は年収の25%以内。返済期間は1年単位で考える。

無理なく返済していくためには、年間のローン返済額を年収の25%以内に収めるのが基本とされています。しかし、年収が少なければ同じ25%でも家計に負担がかかりますし、子どもがいる場合は教育費も必要です。

また、「長くローンを組めば月々の返済額が減って楽になる」という考え方はやめておきましょう。ローンは1年でも早く返すことが、利息分を減らす鉄則。返済期間は1年単位で決められているので、25年の次は26年で考えるべきです。

家族のライフプランをよく話し合い、予算と返済額を考慮すれば、何年で完済するのがベストか見えてくるはずです。

ボーナス返済は使わない気持ちで

月々の返済負担を減らす方法にボーナス払いも考えられますが、この不景気の時代、減給やボーナスカットされるケースも増えてきています。住宅ローンは何十年も長期にわたるもの。万が一、ボーナスが使えなくなると後々の支払いが大変になります。地道に毎月返済のみで考え、計画を立てましょう。

返済期間別月々の返済額と総返済額

返済方法は2パターン

元利均等返済のしくみ

毎回元金と利息を合わせた額を支払うので返済額が一定で、返済計画が立てやすいメリットがあります。最初の負担は少ないですが、トータル的に見ると返済額は多くなります。最初の返済に余裕がない人はこちらが向いています。

元金均等返済のしくみ

毎回同額を返済し、ローン残高に応じた利息を上乗せするパターン。返済負担は最初は大きいですが、返済が進むにつれて減少します。総返済額を抑えたい人に向いています。